Lãi suất tăng, room tín dụng hạn hẹp,… đã khiến cho việc vay vốn ngân hàng thời điểm hiện tại ngày càng trở nên khó khăn hơn. Không những khó mà chi phí cho việc đi vay cũng trở nên đắt đỏ hơn.

- Lãi suất tiền gửi tháng 12/2022 cao nhất

- So sánh Lãi suất vay mua nhà tháng 12/2022

Cuộc đua lãi suất nóng lên từng ngày khi cuối tháng 10, nhiều ngân hàng đã nâng lãi suất huy động lên mức cao nhất 8-9%/năm, thậm chí ở một số kỳ hạn nay đã xuất hiện mức lãi suất 10-11%/năm. Lãi suất cho vay, theo đó, cũng tăng khoảng 1-2%/năm so với đầu năm, chủ yếu là cho vay mua nhà và vay mua ô tô.

Anh H (Hà Nội) có lẽ là một trong những trường hợp may mắn khi khoản vay mua nhà của anh không bị ảnh hưởng bởi lãi suất cho vay tăng. “Gia đình tôi vay mua nhà tại một ngân hàng vào thời điểm cuối năm ngoái với lãi suất khoảng 4,5% cố định trong 5 năm. Do lãi suất cố định nên lãi suất thị trường có ra sao, khoản vay của tôi cũng không bị ảnh hưởng”.

Hiện tại, lãi suất cho vay mua nhà cố định trong 5 năm tại ngân hàng mà anh H lựa chọn đã tăng lên đến 9,5%/năm, trong khi mức lãi suất cố định trong 1 năm và 3 năm dao động từ 8,2-8,9%/năm. Tuy nhiên, anh H cho biết anh vẫn phải mua thêm một gói bảo hiểm mới có thể tiếp cận khoản vay.

Theo khảo sát của người viết, lãi suất vay tín chấp ngân hàng ưu đãi khoảng từ 10 – 16%/năm. Khi hết ưu đãi, mức lãi suất sẽ lên đến 16 – 25%/năm. Lãi suất vay mua nhà và lãi suất cho vay mua ô tô đã vượt 10%/năm tại một số ngân hàng.

Lãi suất cho vay dù có xu hướng tăng lên, khách hàng muốn vay cũng không dễ dàng. Thực tế, một số ngân hàng đang bị hạn chế về hạn mức (room) tín dụng, phải chờ khách hàng vay cũ trả nợ, hạn mức còn mới có thể giải ngân.

Chị P, nhân viên tín dụng một ngân hàng thương mại lớn cho hay, lãi suất cho vay có tăng nhưng khách hàng không phàn nàn nhiều vì lãi suất tăng chung tại các ngân hàng. Dù vậy, muốn cho vay cũng không phải chuyện dễ vì hạn mức tín dụng còn ít, từ nay đến cuối năm nhiều khả năng chi nhánh sẽ không thể giải ngân.

Cũng do room tín dụng hạn hẹp, một số ngân hàng đã áp dụng chính sách “bán bia kèm lạc”, tức là khách hàng muốn vay, được giải ngân thì phải mua thêm bảo hiểm hoặc tài khoản số đẹp dù không có nhu cầu. Như vậy, người đi vay không chỉ chịu lãi suất cao mà còn phải gánh thêm nhiều khoản chi phí khác.

Chưa nói tới lãi suất vay đã nhích tăng, anh C.P cho biết để có thể giải ngân thì cần phải mua bảo hiểm, đây là tại một ngân hàng trong nhóm Big4.

Chia sẻ trên cổng thông tin điện tử Chính phủ, ông Nguyễn Thế Mạnh (Cần Thơ) phản ánh rằng ông có liên hệ với một số ngân hàng để vay vốn. Tuy nhiên, nhân viên các ngân hàng đều cho biết, phải mua bảo hiểm nhân thọ thì mới giải ngân. Theo ông Mạnh tìm hiểu, đây là thực trạng nhiều năm qua, nếu khách hàng không mua bảo hiểm thì hồ sơ vay không được duyệt.

Việc giảm lãi suất cho vay vô cùng khó khăn

Trong báo cáo gửi tới Quốc hội gần đây, Thống đốc Ngân Hàng Nhà nước, Nguyễn Thị Hồng cho biết việc giảm lãi suất cho vay theo chỉ đạo của Quốc hội trong thời gian tới sẽ gặp nhiều khó khăn, thách thức do các ngân hàng trung ương lớn trên thế giới tiếp tục đẩy nhanh tiến trình thu hẹp nới lỏng chính sách tiền tệ, điều chỉnh tăng lãi suất nhanh và mạnh.

Bên cạnh đó, lạm phát trong và ngoài nước có xu hướng gia tăng do giá nguyên vật liệu thế giới tăng, chi phí vận chuyển tăng, nguồn cung gián đoạn và tác động trễ của chính sách tiền tệ, tài khóa nới lỏng từ năm 2020.

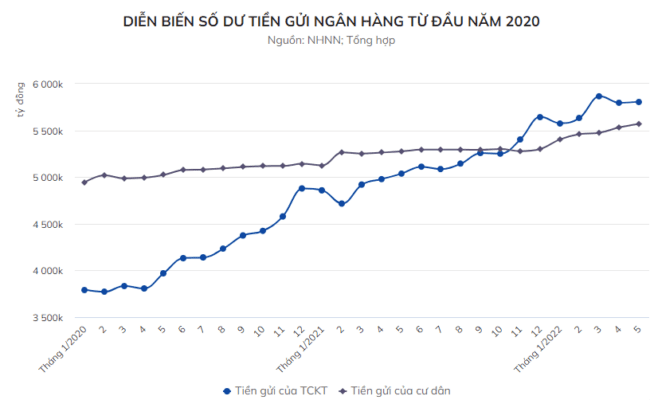

Lãi suất cho vay đã giảm ở mức thấp và đang tăng trở lại chủ yếu do cầu tín dụng gia tăng khi kinh tế tăng trưởng trở lại; lãi suất tiền gửi có xu hướng tăng. Tỷ giá USD/VND có xu hướng gia tăng, gây sức ép lên lãi suất tiền VND.

Trong những năm gần đây, cung về vốn bị đọng tại ngân sách nhà nước, nhưng cầu về vốn vẫn ở mức cao phục vụ sản xuất kinh doanh phục hồi kinh tế, khiến việc giảm lãi suất của nền kinh tế ngày càng khó khăn, lãnh đạo NHNN cho hay.

Theo Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA) Nguyễn Quốc Hùng, hiện nay các TCTD vẫn đi theo chỉ đạo của NHNN là cố gắng giữ mặt bằng lãi suất cho vay. Do vậy, lãi suất cho vay có thể điều chỉnh nhưng tốc độ phù hợp và mặt bằng lãi suất cho vay không thể tăng vượt lãi suất huy động. Các ngân hàng sẽ đảm bảo giữ được mặt bằng lãi suất chung mà doanh nghiệp có thể chịu đựng được.

Trả lời phỏng vấn củaVTV, bà Phùng Nguyễn Hải Yến, Phó Tổng Giám đốc Vietcombank cho biết bên cạnh điều chỉnh lãi suất huy động, việc kiểm soát và bình ổn lãi suất cho vay cũng là mục tiêu mà ngân hàng đặt ra. Vietcombank cũng triển khai một loạt giải pháp để tiết kiệm chi phí, kiểm soát chất lượng nợ nhằm kiểm soát chất lượng dự phòng trong kế hoạch.

Bài viết nổi bật